Прошлую статью, посвященную моим картам, прочло более 1000 человек, конечно цифры, в сравнении с посещаемостью Mobile-Review, более чем скромные, однако для standalone-блога, который никак не рекламируется, это очень неплохо, на мой взгляд.

В этом посте я решил рассказать про свой любимый банк и его основные преимущества.

№1. Дистанционная модель работы

Это преимущество проявляется во всей работе банка и, по сути, является его основным достоинством. Начнем с того, что заявку на оформление вы оставляете на сайте Тинькофф и все данные вбиваете через браузер, а не записываете на бланках от руки, как в некоторых банках. Через пару минут с вами связывается оператор, уточняет введенные данные и согласовывает дату доставки карты. Представитель банка привезет карту прямо к вам домой или в офис. Всё подписание бумаг займет не более пяти минут. Никаких ожиданий в очереди десятистраничных договоров в двух экземплярах.

Если у вас появляются какие-либо вопросы, то их вы также можете задать не покидая своего рабочего места, либо с помощью мобильного телефона, либо написав банку на почту. А еще у Тинькофф есть страницы в социальных сетях, где вам также оперативно помогут.

Мне вот иногда говорят: «Это всё ерунда, случись что и даже некуда обратиться, ведь у банка нет офисов!» И слава Богу, что их нет, ведь случись что, вас не отправят в офис, который еще неизвестно где был бы расположен! Любой вопрос, будь то смена пин-кода или заказ справки для посольства, вы можете решить дистанционно. Но сама по себе дистанционность еще ни о чём не говорит.

№2. Качество обслуживания

Как обычно осуществляется звонок в банк? Вы попадаете на автоответчик и должны пройти десять кругов ада, прежде чем вас переключат на оператора, которого в свою очередь придется еще ждать пять-десять минут. И даже после переключения на него, далеко не факт, что вы сможете решить вашу проблему, например, в Банке Уралсиб вам даже SMS-информирование дистанционно не смогут подключить.

Как это происходит в Тинькофф Банке: «Добро пожаловать в Тинькофф Банк», один гудок и всё! Вот вы уже разговариваете с оператором. Никаких многоминутных ожиданий и нажатий кнопок. Всё для людей, а не для того, чтобы до банка было не дозвониться.

Но это еще не всё. Тинькофф идеально подходит для интровертов, не переносящих голосовое общение, ведь все вопросы можно решить по электронной почте или даже в социальных сетях. Лично я рекомендую именно соцсети, так как там работают самые квалифицированные сотрудники (круче наверное только представители банка на сайте banki.ru), отвечающие максимально оперативно.

№3. Клиентоориентированность

Недавно у меня произошла неприятная ситуация: я хотел пополнить свою дебетовую карту с накопительного счета, но ошибся и вместо него выбрал кредитку All Airlines. Перевод денег с кредитки означает не только вылет из грейса, но и повышенные проценты вместе с дополнительной комиссией в 390 рублей.

Чтобы я делал, случись такая ситуация в Сбербанке или Уралсибе? Скорее всего просто махнул бы рукой, закрыл бы кредитку в ноль, чтобы минимизировать начисленные проценты одним днем.

В случае с Тинькофф Банком я решил позвонить в банк и попросить отменить операцию. Оператор зафиксировал мою претензию и через пару дней пришло решение. Банк отменил комиссию за эту операцию и вернул 1000 рублей на место. Однако сотрудники отметили, что проценты на эту тысячу всё равно будут начисляться до полного погашения задолженности. Я посетовал на то, что вместо отмены операции мне просто вернули комиссию в 390 рублей. Банк зафиксировал повторную претензию и через пару дней прислали 50 рублей, составляющих эту самую комиссию, которую могли начислить до конца декабря.

Таких пустячковых историй за год у меня было штук десять, если не больше и я всегда знал, что банк будет на моей стороне и хотя бы попробует решить мою проблему, а не отправит сразу куда подальше.

№4. Условия обслуживания

Дебетовая карта Tinkoff Black сейчас уже не является самой выгодной на рынке, но она по-прежнему остается удобным инструментом для оплаты, а если добавить к этому качество обслуживания, дистанционную модель работы и клиентоориентированность, то небольшую упущенную выгоду в кэшбэке или процентах на остаток можно простить. Во всяком случае я считаю именно так. И большинство моих друзей, владеющих этой картой согласны со мной. Но что же с условиями?

| Услуга | Стоимость |

| Обслуживание карты | 99 рублей в месяц, бесплатно при наличии открытого вклада или ежедневного остатка на счёте карты не менее 30 000 рублей |

| SMS-информирование | 39 рублей в месяц (подключается по желанию) |

| Снятие наличных в любых банкоматах | Бесплатно при суммах от 3000 рублей, лимит на снятие в месяц — 150 000 рублей |

| Межбанковские переводы | Бесплатно |

| Дополнительные карты | Бесплатно, до пяти штук |

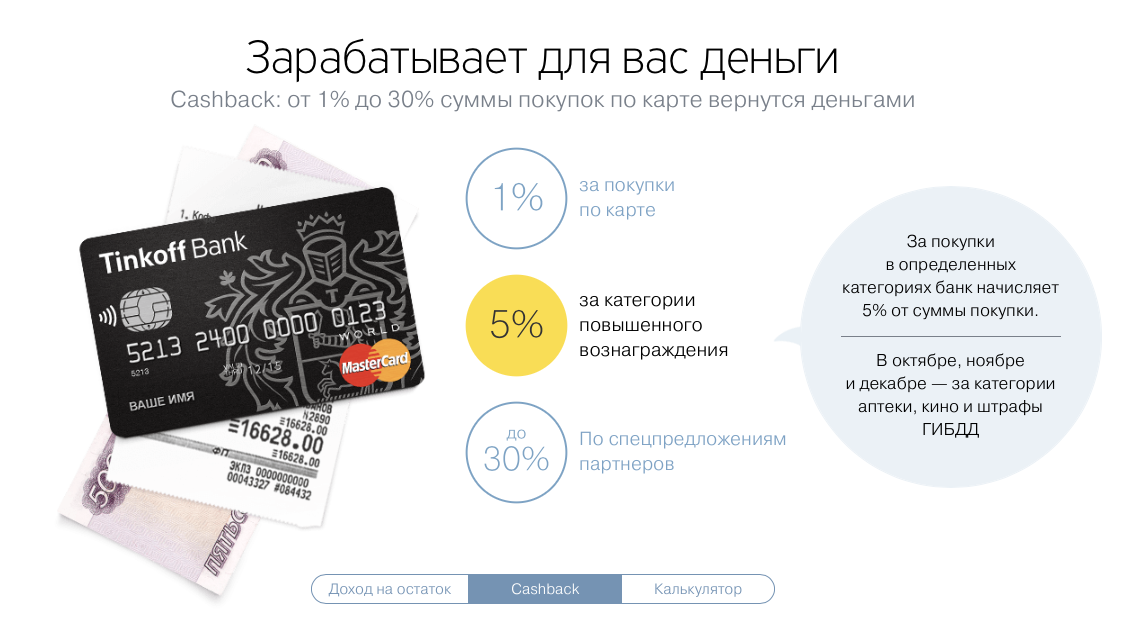

| Кэшбэк | 1% за все (почти все) операции, 5% в определенных банком категориях |

Я оформил основные условия обслуживания в виде таблицы, но по факту каждую строку нужно отдельно прокомментировать.

Обслуживание карты на первый взгляд выглядит дорогим — 1188 рублей в год за саму карту и 468 рублей за SMS-информирование. Однако если в месяц вы тратите хотя бы 15 000 рублей, то плата за обслуживание будет окупаться. А если хранить на карте более 30 000 рублей и отключить SMS-информирование, то карта и вовсе становится бесплатной.

После того, как я подсел на банковские карты, то стал использовать наличные значительно реже, но всё же иногда появляется необходимость снять небольшую сумму. У Тинькофф Банка нет своих банкоматов, однако вы можете снимать деньги в любом стороннем банкомате, главное снимать более 3000 рублей. Это очень удобно, не нужно искать «свой» банкомат, они все «ваши». Конечно есть и подводные камни. Например, многие банкоматы «не любят» чужие карты и выдают по ним за раз не более 7500-15 000 рублей, поэтому если вам вдруг понадобится крупная сумма сразу, то лучше заранее найти «хороший» банкомат. Для карт платежной системы MasterCard я рекомендую банкоматы Альфабанка, в них за раз можно снять до 200 000 рублей. Если у вас платежная система VISA, то попробуйте банкоматы Росбанка. И те, и другие встречаются практически во всех более-менее крупных ТЦ. Другая проблема в том, что мне чаще наоборот бывают нужны маленькие суммы менее 1000 рублей, но приходится снимать больше, т.к. за снятия менее 3000 рублей вы заплатите 90 рублей комиссии.

Бесплатные межбанковские переводы это действительно круто. С помощью карты Тинькофф Банка и реквизитов получателя вы можете легко пополнить бесплатно карту или счёт любого банка. Но это еще не всё: бесплатный межбанк позволяет легко платить за квартплату, вне зависимости от того, какая у вас управляющая компания. Вы просто отправляете им бесплатный юридический перевод и всё. Минус межбанка только один — он доходит не мгновенно. Обычно время перевода составляет от нескольких часов до двух дней.

Бесплатные дополнительные карты это также очень удобно: вы можете оформить «допку» либо на ближайшего родственника/ребенка/девушку/кого-угодно, либо на себя. Второй вариант актуален, если вы боитесь за онлайн-платежи. Вы просто ставите на «допку» небольшой лимит на траты, а на основной карте выключаете «покупки-онлайн», но подробнее об этом в следующем разделе.

№5. Безопасность

Мне всегда немного страшно хранить большие суммы на карте. Никогда не знаешь, что может случиться, начиная от случайной потери, заканчивая кражей карты или воровством её реквизитов через интернет. У Тинькофф Банка для таких ситуаций есть три опции: лимиты на операции по карте, лимиты на снятие наличных в день и отключение операций в интернете. Лично я просто ставлю лимиты в районе 5000 рублей на снятие наличных и до 10 000 рублей в день. Потерять такие суммы будет конечно неприятно, но куда терпимее, чем 100 000 рублей, например.

Дополнительным препятствием на пути злоумышленников станет короткий SMS-пароль, запрашиваемый банком при входе в интернет-банкинг.

Кстати, раньше у банка был приоритет подписи при оплате покупок, недавно его сменили на запрос пин-кода, но при желании вы можете сами выбрать, что будет запрашивать терминал при оплате: пин или подпись.

№6. Кэшбэк

Как я уже писал выше, банк начисляет 1% кэшбэк за почти все покупки и 5% за покупки в определенных категориях. Что значит «почти все»? Есть ряд операций, по которым кэшбэк не начисляется: к ним относятся исходящие card2card переводы (они, кстати, считаются снятием наличных, поэтому не «тяните» с Тинькофф менее 3000 рублей), покупки в салонах связи (у них МСС «Связь», поэтому кэшбэка от покупки айфона в Связном не ждите. Нет, если вы пришлете банку скан чека с покупкой, то в разовом порядке вам начислят кэшбэк, но только в разовом), пополнение электронных кошельков, оплату с помощью сервисов типа Яндекс.Денег и за все операции, проведенные через интернет-банк или мобильное приложение Тинькофф. Кроме того, по кэшбэку действует округление в 100 рублей в нижнюю сторону, таким образом за покупки с суммой менее 100 рублей вы не получите ничего, а за транзакцию на 1490 рублей кэшбэк составит 14, а не 15 рублей.

Категории 5% кэшбэка меняются каждые три месяца, например сейчас это оплата штрафов ГИБДД через интернет-банк, покупки в любых билетах и кинотеатрах. Удачность категорий всегда разная, помню как-то полгода был 5% кэшбэк за АЗС, а когда я только оформил карту, начисляли 5% за рестораны и супермаркеты (у меня в те три месяца обслуживание окупилось наверное на три года вперед).

Также не забываем, что максимальная сумма кэшбэка составляет 3000 рублей, а еще бывают ситуации, когда у того или иного магазина неправильно настроен терминал и он, например, будет определяться, как кафе, хотя по факту это аптека (это нечастая проблема, но она встречается).

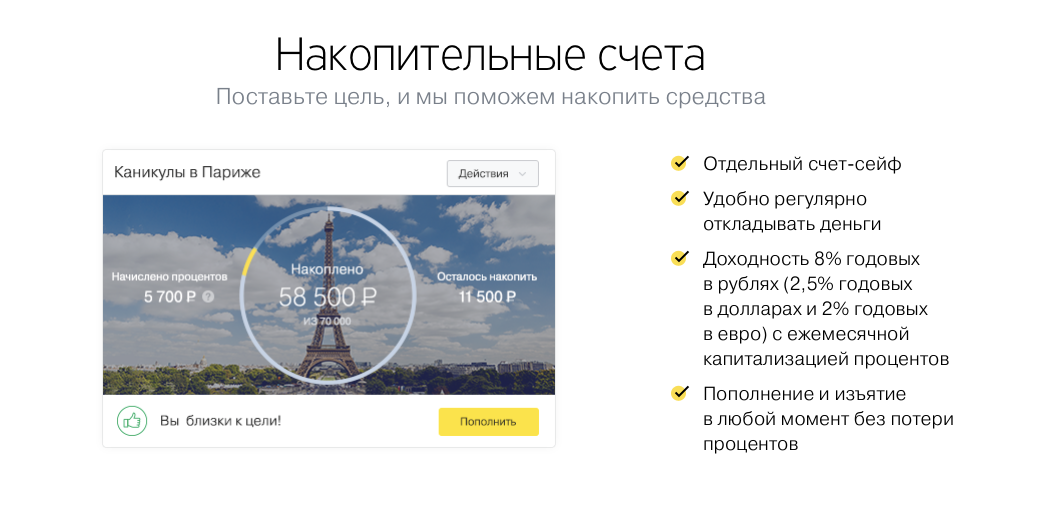

№7. Накопительный счёт

Я люблю хранить деньги, которые можно потратить и деньги, которые отложены в разных кошельках, а если точнее — на разных счетах. Для этих целей прекрасно подходит накопительный счёт: вы просто держите на нём деньги, которые планируете отложить, а те, что идут в текущий бюджет храните на карте. На накопительный счёт начисляется 8% годовых (7%, начиная с 22 декабря), также 8% начисляется на счёт карты при условии хотя бы одной покупки за месяц.

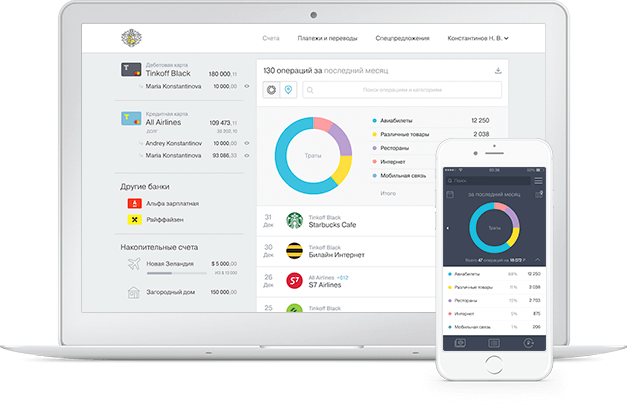

№8. Интернет-банк

Я много времени провожу в интернет-банке Тинькофф, поэтому для меня важно, чтобы он был максимально удобным и конечно же красивым. Буквально год назад банк обновил своё мобильное приложение и настольную версию ИБ и теперь он выглядит просто замечательно. В начале месяца, когда приходит зарплата, начисляют кэшбэк и списывают плату за обслуживание, я сажусь за iMac и разбираюсь с финансами: смотрю какие были траты в прошлом месяце, оплачиваю коммунальные услуги, интернет, мобильный и стационарный телефоны, гашу кредитную карту, чтобы уложиться в грейс-период и многое другое. И каждый раз делаю всё это с удовольствием, так как интерфейс в ИБ очень удобный. К слову, мобильные приложения банка умеют всё то же, что и настольная версия, поэтому если вы постоянно на встречах, то сделать всё это можно даже по дороге из одного места в другое.

№9. Удобное пополнение

Отсутствие собственных отделений по идее должно негативно сказаться на удобстве пополнения карт, но не в случае с Тинькофф Банком. Сеть партнеров настолько большая, что её может позавидовать даже Сбербанк. Вы можете пополнить карту банка без комиссиив любом Связном, Евросети, МТС, Ионе и автоматах Элекснет. Напоминаю, что сумма бесплатных пополнений в этих точках ограничена 300 000 рублей в месяц.

Для любителей пополнять карту не покидая своего дома в банке сделали свой собственный сервис card2card-переводов, если вы пополняете карту банка через него, то за эту операцию комиссия со стороны сервиса будет отсутствовать. Однако стоит быть начеку, некоторые банки, например Уралсиб и Промсвязьбанк, берут собственную комиссию за исходящие с2с-переводы. А вот с карт Сбербанка подобный перевод бесплатен.

И конечно же карту можно пополнить внешним банковским переводом, поэтому если ваш зарплатный проект привязан, например, к Авангарду, у которая фиксированная комиссия на подобные переводы (всего 10 рублей), то можно использовать и межбанк. К слову, межбанковские зачисления не влияют на лимит в 300 000 рублей, а вот с2с влияет.

№10. PayPass/PayWave

Последнее маленькое, но очень приятное преимущество всех карт от Тинькофф (не только Black) — поддержка беспроводной оплаты с помощью PayPass/PayWave: вы просто прикладываете карточку к терминалу, как проездной, и всё, оплата совершена. На покупки до 1000 рублей вводить пин-код не требуется. Это очень удобно, если вы не хотите «светить» свой пин в людных местах вроде какого-нибудь Макдоналдса.

Заключение

Если честно, буквально сегодня узнал, что банк начисляет бонусные 300 миль за каждого приглашенного человека, который оформит карточку Тинькофф Black. Мне как раз не хватает 600 миль для компенсации авиабилета, поэтому изначально я планировал коротко рассказать о преимуществах карты и пригласить читателя попробовать карту самому. Однако, начиная рассказывать про Black не смог вовремя остановиться, в конце концов это мой основной банк, которым мне очень удобно пользоваться и просто хотелось рассказать подробнее о том, почему это так. При этом скатываться в откровенную рекламу не хотелось, поэтому в каждом пункте я постарался уделить внимание и подводным камням, вроде округления кэшбэка или комиссии за с2с переводы на сумму менее 3000 рублей.

Как вы уже знаете из прошлого поста, я владелец большого количества карт, но если бы у меня появилась необходимость оставить только одну из них, то скорее всего это была бы именно Тинькофф Black.

Оформить и попробовать эту карту можно по этой ссылке.

P.S. В следующий раз планировал рассказать про Тинькофф All Airlines, пишите в комментариях, насколько вам это интересно.

Pingback: Тинькофф All Airlines, моя основная кредитная карта — Блог Евгения Вильдяева()

Pingback: Как правильно открыть вклад в Тинькофф Банке — Блог Евгения Вильдяева()

Pingback: Десять недостатков карты Тинькофф Black — Блог Евгения Вильдяева()

Pingback: Почему я открыл мультивалютный вклад в Тинькофф Банке — Блог Евгения Вильдяева()